我が家の生活防衛費・余裕資金の割合

はじめに

家計管理や投資を続けていく上で大切なのが「生活防衛費」と「余裕資金」の考え方です。

生活防衛費とは、不測の事態に備えて最低限必要な生活費を確保しておくための資金のこと。 一方で、余裕資金は将来の資産形成や投資に回していける部分を指します。

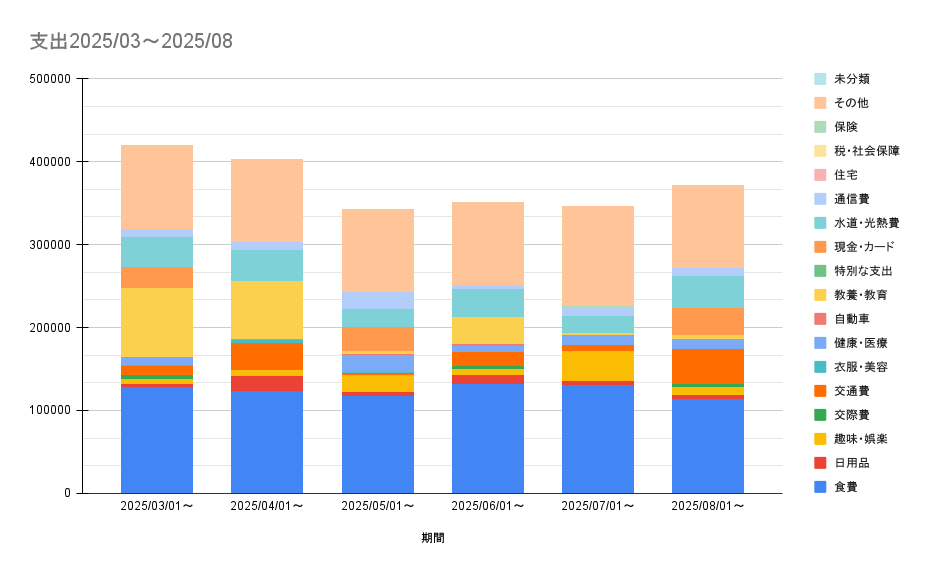

今回は、2025年3月〜8月の支出データと最新のポートフォリオをもとに、我が家の生活防衛費と余裕資金の割合を整理しました。

2025年3月〜8月の支出データ

6か月間の平均支出は約37.2万円でした。

– 支出合計:平均 372,771円

– 食費:平均 124,344円

– 日用品:平均 7,814円

– 趣味・娯楽:平均 14,445円

– その他: 133,333円(NISA積立)

※住宅費は社宅のため含みません。

毎月の支出には大きなブレがなく、生活費は概ね37万円前後で安定しています。

ただし、そのうち毎月13.3万円はNISAへの積立投資に充てているため、純粋な生活費だけで見ると約24万円前後で推移していることになります。

このように、実際の生活費を切り分けて把握しておくことで、生活防衛費の目安もより現実的に計算でき、安心感につながります。

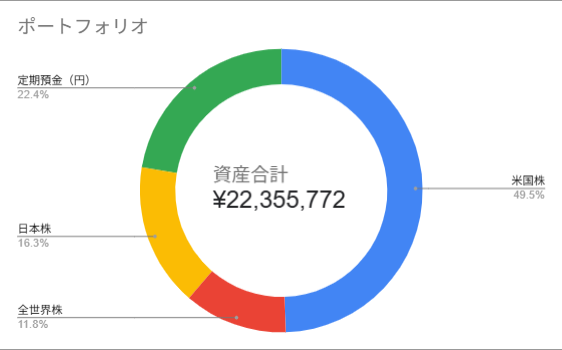

最新ポートフォリオ(2025年9月25日時点)

– 米国株:¥11,065,529

– 全世界株:¥2,641,862

– 日本株:¥3,648,381

– 定期預金(円):¥5,000,000

– 合計:¥22,355,772

前回資産を公開した時から半月で2200万円突破しました。

また、日本株、米国株、全世界株の各ポートフォリオは下記に詳しく載せています。

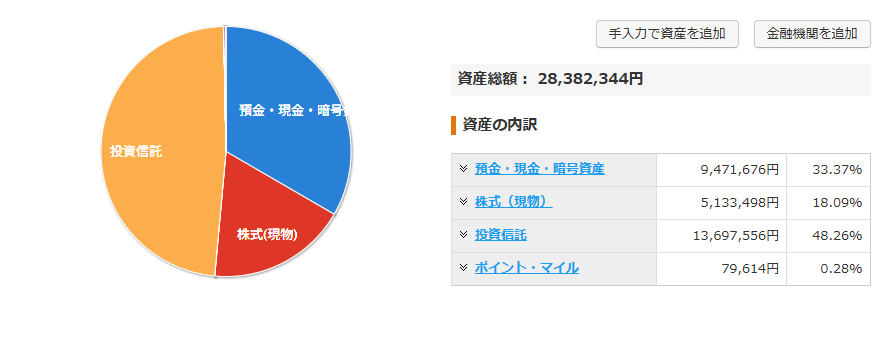

資産構成の内訳(2025年9月25日現在)

全体の資産を分類すると、以下のようになります。

– 預金・現金・暗号資産:9,471,676円(33.37%)

– 株式(現物):5,133,498円(18.08%)

– 投資信託:13,702,964円(48.27%)

– ポイント・マイル:79,614円(0.28%)

このうち、定期預金5,000,000円は生活防衛費としては使えない資金と考えます。

したがって実際の生活防衛費は 約447万円となります。

我が家の生活防衛費の考え方

生活防衛費は「月々の生活費 × 6か月分」が目安といわれます。

– 平均支出37万円 × 6か月 = 約220万円

– (NISA積立を除いた生活費ベース:27万円 × 6か月 = 約162万円)

この金額があれば、もし収入が途絶えても半年間は生活できる計算になります。

我が家の場合、すぐに引き出せる生活防衛費は 447万円。

目安の220万円、あるいは生活費ベースで見た162万円と比較しても、十分に余裕のある水準が確保できています。

そのため、不測の事態にも安心して備えられる一方で、残りの資金(定期預金や株式・投資信託など)は「余裕資金」として運用に回すことが可能です。

今後の課題と方針

支出の安定を維持しつつ、引き続き固定費の最適化を検討

生活防衛費の基準は1年ごとに見直し、ライフスタイルの変化にも対応

余裕資金は投資信託を中心に積立継続

定期預金の位置づけを「中期的な資金」としてどう扱うか検討

流動性のある現金が十分に確保できている点は大きな安心材料ですが、定期預金を生活防衛費に含めないとすると、資金の使い分け方が今後の課題になりそうです。短期・中期・長期の資金をどうバランスさせるかを意識しながら運用していく必要があります。

まとめ

2025年3月〜8月の6か月間の平均支出は約37万円

生活防衛費の目安は約220万円(6か月分)

実際の生活防衛費(すぐに使える現金)は約447万円で十分な余裕あり

定期預金500万円は生活防衛費には含めず、中期的資金として位置づけ

余裕資金を投資に回しつつ、バランスの取れた資産形成を目指す

生活防衛費をしっかり確保していることで、安心感を持ちながら投資に取り組めるのが我が家の強みです。これからも定期的に支出や資産構成を振り返り、状況に応じて柔軟に家計を見直していくことで、無理なく長期的な資産形成を続けていきたいと思います。